Học kế toán cấp tốc tại thanh hóa

Kế toán thuế ngành giáo dục có những chính sách ưu đãi gì? Chúng ta cùng

tìm hiểu trong bài viết dưới đây cùng ATC nhé!

Chính sách khuyến khích xã hội hóa đối với các hoạt động

trong lĩnh vực giáo dục

TheoKhoản 1 Điều 1 Nghị định 59/2014/NĐ-CPsửa đổi bổ sungNghị định 69/2008/NĐ-CPnhư sau:

1. Phạm vi điều chỉnh của Nghị địnhLĩnh vực xã hội hóa bao gồm: Giáo dục – đào tạo, dạy nghề, y tế, văn hóa, thể dục thể thao, môi trường, giám định tư pháp. 2. Đối tượng điều chỉnh của Nghị địnha) Các cơ sở ngoài công lập được thành lập và có đủ điều kiện hoạt động theo quy định của cơ quan nhà nước có thẩm quyền trong các lĩnh vực xã hội hóa; b) Các tổ chức, cá nhân hoạt động theo Luật Doanh nghiệp có các dự án đầu tư, liên doanh, liên kết hoặc thành lập các cơ sở hoạt động trong các lĩnh vực xã hội hóa có đủ điều kiện hoạt động theo quy định của cơ quan nhà nước có thẩm quyền; c) Các cơ sở sự nghiệp công lập thực hiện góp vốn, huy động vốn, liên doanh, liên kết theo quy định của pháp luật thành lập các cơ sở hạch toán độc lập hoặc doanh nghiệp hoạt động trong các lĩnh vực xã hội hóa theo quyết định của cơ quan nhà nước có thẩm quyền. (Sau đây gọi tắt là cơ sở thực hiện xã hội hóa). |

Danh mục loại hình, tiêu chí quy mô, tiêu chuẩn của các

cơ sở hưởng khuyến khích xã hội hoá trong lĩnh vực giáo dục

TạiDanh mục IQuyết định 1466/QĐ-TTgcó sửa đổi bổ sung tạiDanh mục I & IIQuyết định 1470/QĐ-TTg:

ĐỐI VỚI CÁC CƠ SỞ CUNG CẤP DỊCH VỤ PHỤC VỤ GIÁO DỤC ĐÀO TẠO

Bảng tiêu chí quy mô, tiêu chuẩn của các cơ sở thực hiện xã hội hóa trong lĩnh vực giáo dục

Ưu đãi thuế GTGT ngành giáo dục kế toán thuế ngành giáo dục

TạiĐiều 5 Luật thuế GTGT số 13/2008/QH12quy định Đối tượng không chịu thuế:

- Dạy học, dạy nghề theo quy định của pháp luật.

TạiĐiều 4 Thông tư 219/2013/TT-BTCvề đối tượng không chịu thuế GTGT:

13. Dạy học, dạy nghề theo quy định của pháp luật bao gồm cả dạy ngoại ngữ, tin học; dạy múa, hát, hội họa, nhạc, kịch, xiếc, thể dục, thể thao; nuôi dạy trẻ và dạy các nghề khác nhằm đào tạo, bồi dưỡng nâng cao trình độ văn hóa, kiến thức chuyên môn nghề nghiệp.Trường hợp các cơ sở dạy học các cấp từ mầm non đến trung học phổ thông có thu tiền ăn, tiền vận chuyển đưa đón học sinh và các khoản thu khác dưới hình thức thu hộ, chi hộ thì tiền ăn, tiền vận chuyển đưa đón học sinh và các khoản thu hộ, chi hộ này cũng thuộc đối tượng không chịu thuế. Khoản thu về ở nội trú của học sinh, sinh viên, học viên; hoạt động đào tạo (bao gồm cả việc tổ chức thi và cấp chứng chỉ trong quy trình đào tạo) do cơ sở đào tạo cung cấp thuộc đối tượng không chịu thuế GTGT. Trường hợp cơ sở đào tạo không trực tiếp tổ chức đào tạo mà chỉ tổ chức thi, cấp chứng chỉ trong quy trình đào tạo thì hoạt động tổ chức thi và cấp chứng chỉ cũng thuộc đối tượng không chịu thuế. Trường hợp cung cấp dịch vụ thi và cấp chứng chỉ không thuộc quy trình đào tạo thì thuộc đối tượng chịu thuế GTGT. |

Đối tượng áp dụng 10% thuế suất thuế GTGT ngành giáo dục

Thuế suất 10%áp dụng đối với hàng hóa, dịch vụkhông được quy định

tạiĐiều 4 (đối tượng không chịu thuế GTGT), Điều 9 (thuế suất 0%) và Điều

10 (thuế suất 5%)Thông tư 219/2013/TT-BTC.

Khấu trừ thuế giá trị gia tăng đầu vào

TạiĐiểm a Khoản 9 Thông tư 26/2015/TT-BTCsửa đổi, bổ sungKhoản 2

Điều 14 Thông tư 219/2013/TT-BTCquy định nguyên tắc khấu trừ:

- Thuế GTGT đầu vào của hàng hóa, dịch vụ (kể cả tài sản cố định)

sử dụng đồng thời cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế và

không chịu thuế GTGT thì chỉ được khấu trừ số thuế GTGT đầu vào của hàng

hóa, dịch vụ dùng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế

GTGT. Cơ sở kinh doanh phải hạch toán riêng thuế GTGT đầu vào được

khấu trừ và không được khấu trừ; trường hợp không hạch toán riêng được

thì thuế đầu vào được khấu trừ tính theo tỷ lệ (%) giữa doanh thu chịu thuế

GTGT, doanh thu không phải kê khai, tính nộp thuế GTGT so với tổng doanh

thu của hàng hóa, dịch vụ bán ra bao gồm cả doanh thu không phải kê khai,

tính nộp thuế không hạch toán riêng được.

Cơ sở kinh doanh hàng hóa, dịch vụ chịu thuế và không chịu thuế GTGT hàng

tháng/quý tạm phân bổ số thuế GTGT của hàng hóa, dịch vụ, tài sản cố định

mua vào được khấu trừ trong tháng/quý, cuối năm cơ sở kinh doanh thực hiện

tính phân bổ số thuế GTGT đầu vào được khấu trừ của năm để kê khai điều

chỉnh thuế GTGT đầu vào đã tạm phân bổ khấu trừ theo tháng/quý.

“3. Chứng từ thanh toán qua ngân hàngđược hiểu là có chứng từ chứng minh

việc chuyển tiền từ tài khoản của bên mua sang tài khoản của bên bán mở tại các

tổ chức cung ứng dịch vụ thanh toán theo các hình thức thanh toán phù hợp với

quy định của pháp luật hiện hành như séc, ủy nhiệm chi hoặc lệnh chi, ủy nhiệm

thu, nhờ thu, thẻ ngân hàng, thẻ tín dụng, sim điện thoại (ví điện tử) và các hình

thức thanh toán khác theo quy định (bao gồm cả trường hợp bên mua thanh toán

từ tài khoản của bên mua sang tài khoản bên bán mang tên chủ doanh nghiệp tư

nhân hoặc bên mua thanh toán từ tài khoản của bên mua mang tên chủ doanh

nghiệp tư nhân sang tài khoản bên bán).”

Kê khai các hóa đơn của hàng hóa, dịch vụ mua vào không chịu thuế GTGT

Về việckê khai các hóa đơn của hàng hóa, dịch vụ mua vào không chịu thuế GTGT:

Các hóa đơn của hàng hóa, dịch vụ mua vào thuộc đối tượng không chịu thuế

thì không phải kê khai trên bảng kê hóa đơn, chứng từ hàng hóa, dịch vụ mua

vào theo quy định tại Thông tư số 156/2013/TT-BTC ngày 06/11/2013 và Thông

tư số 119/2014/TT-BTC ngày 25/08/2014

TheoCông văn 4943/TCT-CSvề thuế GTGT thuế ngành giáo dục:

“những hóa đơn đầu vào không chịu thuế giá trị gia tăng thì không phải kê khai

trên bảng kê mua vào PL01-2/GTGTtheo quy định tại Thông tư 156/2013/TT

– BTC và Thông tư bổ sung số 119/2014/TT – BTC“. Kê khai hóa đơn đầu ra

Kê khai vào dòng số 1 “Hàng hóa, dịch vụ không chịu thuế giá trị gia tăng (GTGT)”

trên bảng kê bán ra PL 01 -1/GTGT” Phiếu thu chi công ty bạn phải in theo mẫu

Thông tư 133 và 200 kèm các chứng từ chữ kí cụ thể

2. Về việc kê khai các hóa đơn của hàng hóa, dịch vụ mua vào không chịu thuế GTGT:Các hóa đơn của hàng hóa, dịch vụ mua vào thuộc đối tượng không chịu thuế thì không phải kê khai trên bảng kê hóa đơn, chứng từ hàng hóa, dịch vụ mua vào theo quy định tại Thông tư số 156/2013/TT-BTC ngày 06/11/2013 và Thông tư số 119/2014/TT-BTC ngày 25/08/2014. |

Trên đây là chính sách ưu đãi đối với thuế GTGT ngành giáo dục, cảm ơn

các bạn đã theo dõi bài viết.

Chúc các bạn thành công!

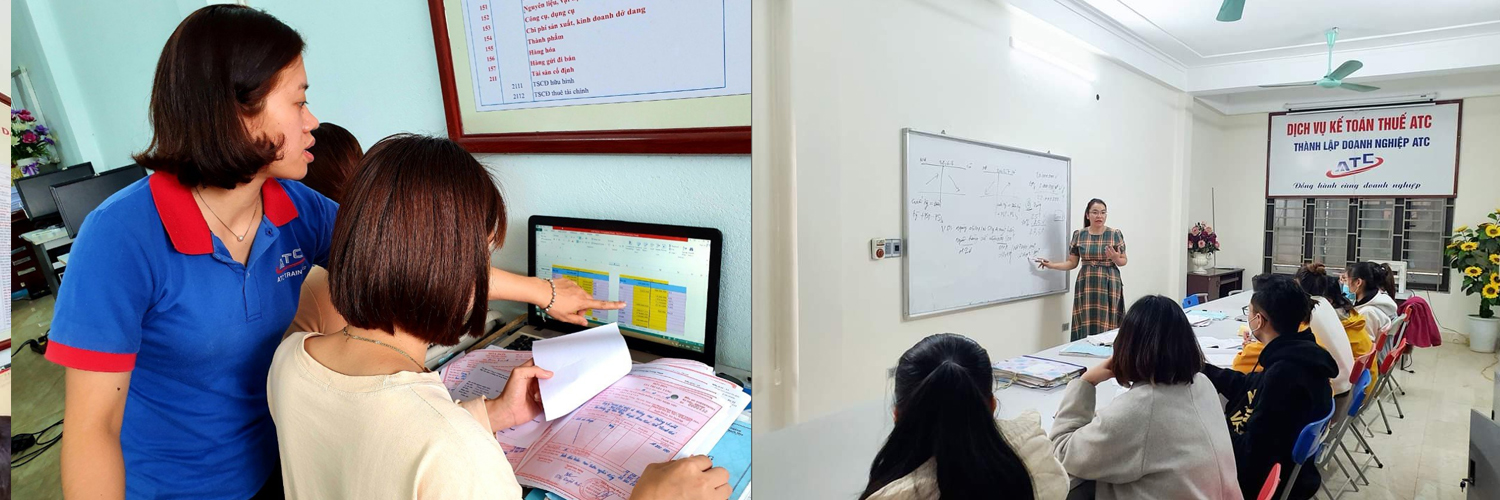

Nếu bạn muốn học kế toán tổng hợp thuế,mời bạn đăng ký khóa học của chúng tôi tại:

TRUNG TÂM ĐÀO TẠO KẾ TOÁN THỰC TẾ – TIN HỌC VĂN PHÒNG ATC

DỊCH VỤ KẾ TOÁN THUẾ ATC – THÀNH LẬP DOANH NGHIỆP ATC

Địa chỉ:

Số 01A45 Đại lộ Lê Lợi – Đông Hương – TP Thanh Hóa

( Mặt đường Đại lộ Lê Lợi, cách bưu điện tỉnh 1km về hướng Đông, hướng đi Big C)

Tel: 0948 815 368 – 0961 815 368

Noi hoc ke toan hang dau tai Thanh Hoa

Noi hoc ke toan hang dau o Thanh Hoa

Trung tam day ke toan thuc hanh tai Thanh Hoa

Trung tam day ke toan thuc hanh o Thanh Hoa